【知っておきたい】所得税の計算の仕組み!

この記事を読むのに必要な時間は約4分です。

計算の流れについて具体例を交えて解説

POINT

- 所得とは、収入から経費を差し引いた金額!売上や年収とは異なるので注意!

- 15種類ある「所得控除」の適用を上手に利用することで節税効果も!

- 所得税を計算するにあたり、所得から差し引く「所得控除」と所得税額から差し引く「税額控除」がある!「税額控除」の方が節税効果大!

個人事業主も会社員も知っておきたい

働いて当たり前のように支払っている所得税ですが、どのように計算されているか詳しく理解している人は少ないかもしれません。所得税の計算にはいくつかのステップがあり、今回は個人事業主や会社員向けに、具体例を交えて解説していきます。この記事を読むことで、毎年の確定申告でなんとなく支払っていた所得税について、少しでも理解が深まれば幸いです。

計算方法

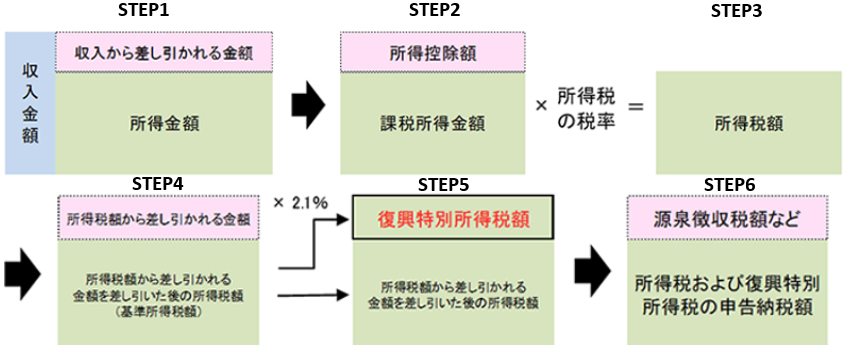

所得税は以下の図の6STEPで計算を行います。

出所:国税庁『所得税のしくみ』

STEP1:所得金額の計算

所得金額は、収入から経費を差し引いた金額となります。個人事業主の方は、事業所得の計算をする際に収入(売上)から経費を差し引き、更に青色申告特別控除(要件によって65万円 or 55万円 or 10万円)を差し引きます。会社員の方は、給与所得の計算をする際に必要経費相当額として一定の給与所得控除を差し引きます。給与所得控除については割愛しますが、給与所得は会社から年末に貰う源泉徴収票に記載されています。

所得金額

個人事業主:収入-経費-青色申告特別控除(65万円 or 55万円 or 10万円)

会社員:給与収入-給与所得控除

STEP2:課税所得金額の計算

STEP1の所得金額から以下の各種所得控除を差し引いて、課税所得金額を計算します。

課税所得金額

所得金額(STEP1)-所得控除

| 所得控除の種類(15種類) | 内容 |

|---|---|

| 雑損控除 | 災害、盗難、横領によって一定の資産について損害を受けた場合の控除 |

| 医療費控除 | 一定額以上の医療費を支払った場合の控除 |

| 社会保険料控除 | 健康保険、国民健康保険、厚生年金保険料、国民年金保険料などを支払った場合の控除 |

| 小規模企業共済等掛金控除 | 小規模企業共済掛金、企業型年金加入者掛金、個人型年金加入者掛金(iDeCo)を支払った場合の控除 |

| 生命保険料控除 | 生命保険料、介護医療保険料、個人年金保険料を支払った場合の控除 |

| 地震保険料控除 | 地震保険料を支払った場合の控除 |

| 寄附金控除 | ふるさと納税、特定の団体に対して寄附をした場合の控除 |

| 障害者控除 | 本人が障害者、生計を同一にする配偶者や扶養親族のうちに障害者がいる場合の控除 |

| 寡婦控除 | 配偶者と離婚や死別した女性である場合の控除 |

| ひとり親控除 | 婚姻をしておらず子がいるなど一定の要件を満たした場合の控除 |

| 勤労学生控除 | 一定の要件を満たした勤労学生である場合の控除 |

| 配偶者控除 | 生計を同一にする合計所得金額48万円以下の配偶者がいる場合の控除 |

| 配偶者特別控除 | 生計を同一にする合計所得金額133万円以下の配偶者がいる場合の控除 |

| 扶養控除 | 16歳以上の子供など控除対象扶養親族がいる場合の控除 |

| 基礎控除 | 一定の所得以下である場合の控除(所得2,400万円以下であれば48万円) |

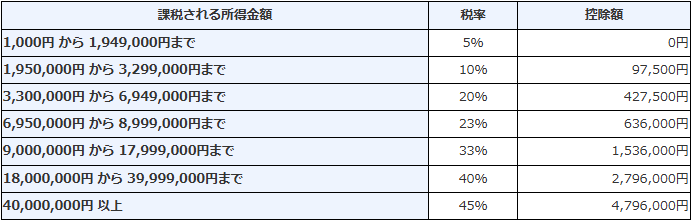

STEP3:所得税額の計算

STEP2の課税所得金額に以下の税率をかけて所得税額を計算します。例えば、STEP2の課税所得金額が650万円の場合、872,500円(650万円×20%-427,500円)の所得税額となります。

所得税額

課税所得金額(STEP2) × 所得税率

出所:国税庁『所得税の税率』

STEP4:基準所得税額の計算

STEP3の所得税額から税額控除(所得税額から差し引かれる金額)を差し引いて基準所得税額を計算します。税額控除は、STEP2のような所得からの控除(所得控除)でなく、所得税額からの控除であるため節税効果が大きい控除です。例えば、住宅借入金等特別控除(住宅ローン控除)や政党・認定NPO法人等に寄附をした場合の控除があります。

基準所得税額

所得税額(STEP3)-税額控除(住宅ローン控除など)

STEP5:復興特別所得税額の計算

所得税を計算する際に、STEP4の基準所得税額に2.1%をかけた金額の復興特別所得税も合わせて納付する必要があります。復興特別所得税は、東日本大震災からの復興に必要な財源を確保するために導入された税金で、2013年から2037年までの25年間導入にわたって課税されることとなっています。

復興特別所得税額

基準所得税額(STEP4) × 2.1%

STEP6:所得税の申告納税額の計算

STEP4の基準所得税額とSTEP5の復興特別所得税額から、既に給与などから天引きされている源泉徴収税額や先払いしている予定納税を差し引いて最終的な申告納税額を計算します。源泉徴収税額や予定納税額が多く差し引けない金額は、還付(所得税が戻ってくる)されます。

申告納税額

基準所得税額(STEP4)+復興特別所得税額(STEP5)-源泉徴収税額・予定納税額

具体例

【前提】

個人事業主Aさん(独身):売上800万円、経費150万円、青色申告特別控除65万円、社会保険料控除20万円、生命保険料控除5万円、基礎控除48万円、住宅借入金等特別控除20万円、源泉徴収税額20万円、予定納税額なし

STEP1:所得金額の計算

800万円(収入)-150万円(経費)-青色申告特別控除65万円=585万円

STEP2:課税所得金額の計算

585万円(STEP1)-20万円(社会保険料控除)-生命保険料控除5万円-48万円(基礎控除)=512万円

STEP3:所得税額の計算

512万円(STEP2)× 20%-427,500円=596,500円

STEP4:基礎所得税額の計算

596,500円(STEP3)- 20万円(住宅借入金等特別控除)=396,500円

STEP5:復興特別所得税額の計算

396,500円(STEP4)× 2.1%=8,326円

STEP6:申告納税額の計算

396,500円(STEP4)+8,326円(STEP5)-20万円(源泉徴収税額)=204,800円(百円未満切捨)

➣個人事業主Aさんは確定申告期限である3月15日までに204,800円を納付することとなります。

最後に

所得税の計算について大まかな流れを解説しました。実際には、所得控除一つをとっても細かい要件があり複雑ですが、イメージを掴んでいただくために、内容を簡素化して記載しています。この記事を通じて、所得税の仕組みについて少しでも理解が深まれば幸いです。

- 詳細に関して、ご不明な点がある方はお気軽にご相談下さい!

※記事の内容は、投稿時点での税法その他の法令に基づき記載しています。法令または公的機関や専門家に相談の上、ご自身の判断の基でご利用下さい。