【知っておきたい】消費税の納税義務と計算方法!

この記事を読むのに必要な時間は約4分です。

納税義務の判定と計算方法を解説

POINT

- 基準期間(法人は2期前、個人は2年前)の課税売上高が1,000万円以下だからといって、即「免税事業者」と判定するのは早計!その他の判定も必要なので注意!

- 免税事業者がインボイス制度に登録したことで課税事業者となった場合は、基本的には2割特例(売上に係る消費税の2割の納税)が有利(2026年9月30日を含む事業年度まで適用可能)!

- 定期的に自社(ご自身)の売上状況や事業活動を見直し、適切に対応することが重要!

消費税の納税義務

消費税の納税義務が課されると、消費税の申告を行い納税をする必要があります。どのような場合に、消費税の納税義務がある「課税事業者」となるか、納税義務のない「免税事業者」となるか以下で確認していきましょう。

- 基準期間の課税売上高が1,000万円超

基準期間(法人は2期前、個人は2年前)の課税売上高が1,000万円超の場合には、消費税の納税義務が課されます。例えば、2022年の課税売上が1,000万円超の場合、2024年は課税事業者となります(2024年以降ずっと課税事業者となるわけではなく、2025年の納税義務は2023年の課税売上高が1,000万円超かどうかで判定します)。よくある間違いとして、「1,000万円超の年度が消費税の課税事業者となる」と認識されている方が多くいます。 - 特定期間の課税売上高及び給与支払額が1,000万円超

特定期間(法人は前期の上半期6か月間、個人は前年の1月から6月までの6か月間)の課税売上高と給与支払額の両方が1,000万円超の場合には、消費税の納税義務が課されます。どちらかが1,000万円以下の場合には、免税事業者となります。例えば12月決算法人の場合、2023年1月から6月までの課税売上高及び給与支払額が1,000万円超の場合、2024年12月期については課税事業者となります。 - 基準期間がない法人で期首資本金が1,000万円以上

新設法人の1期目や2期目については、基準期間がないため、通常は消費税の納税義務がありませんが、1期目や2期目の期首資本金が1,000万円以上の場合には課税事業者となります。この判定は法人特有の判定であり、個人の場合は資本金がないためこの判定は関係ありません。 - 基準期間がない特定新規設立法人

③に記載の通り、新設法人の1期目や2期目の期首資本金が1,000万円以上の場合には課税事業者でしたが、資本金が1,000万円未満の場合でも特定新規設立法人に該当すると課税事業者となります。こちらの要件がやや煩雑なため、簡単に説明すると、課税売上高が5億円超の親会社が資本金1,000万円未満の子会社を設立したような場合などは、子会社は免税事業者にはなれず、1期目から課税事業者となります。 - その他

「相続や組織再編を行った場合」、「調整対象固定資産(100万円以上)の取得をした場合」、「高額特定資産(1,000万円以上)の取得をした場合」で一定の場合には納税義務が免除されないこととなります。

消費税の計算方法

消費税の計算方法には、「本則課税(一般課税)」と「簡易課税」があります。

本則課税(一般課税)

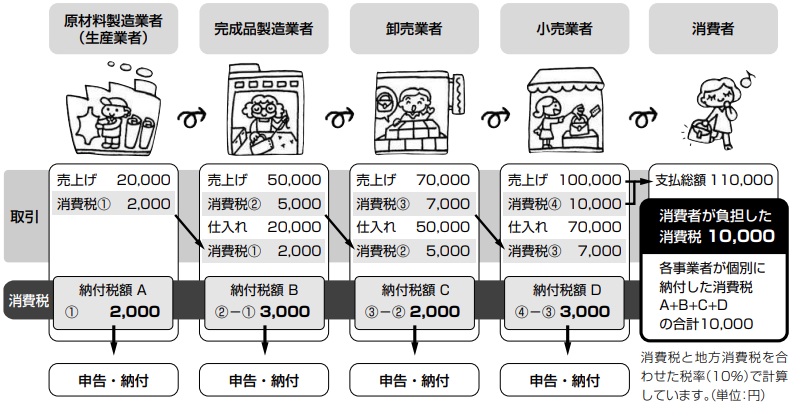

本則課税は、「売上に係る消費税」から「仕入・経費に係る消費税」を引いた差額を納税額とする計算方法です。「売上に係る消費税」よりも「仕入・経費に係る消費税」が上回った場合にはその差額が還付されます。

出所:国税庁『消費税のあらまし(令和6年6月)』

簡易課税

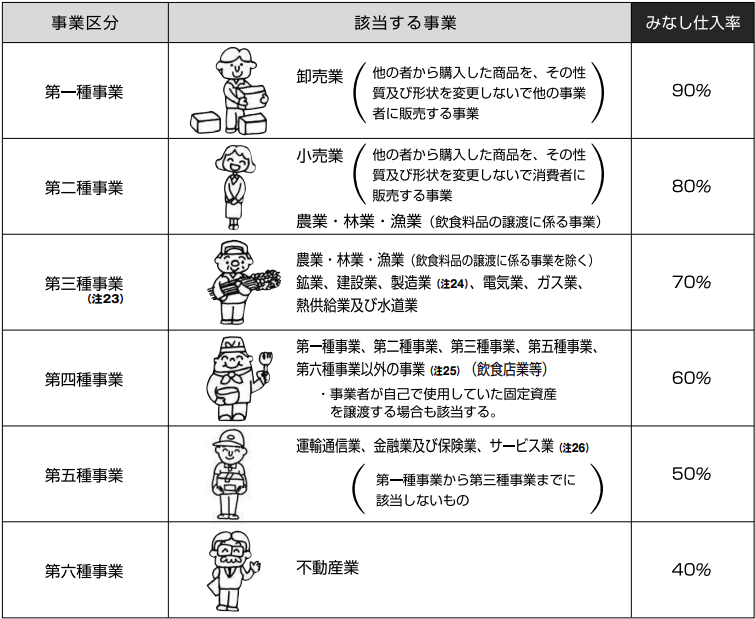

簡易課税は、「仕入・経費に係る消費税」を「売上に係る消費税 × 業種別のみなし仕入率」とする簡易的な計算方法です。簡易課税は基準期間の課税売上高が5,000万円以下の場合で、前期末(前年)までに消費税簡易課税制度選択届出書を提出することで適用ができます。例えば、小売業で2024年度の売上が2,200万円(税込)の場合、160万円(売上に係る消費税200万円 × みなし仕入率80%)が「仕入・経費に係る消費税」となり、納税額は40万円(200万円 − 160万円)となります。

出所:国税庁『消費税のあらまし(令和6年6月)』

基準期間が5,000万円以下の場合には、本則課税か簡易課税か有利な方を予測した上で選択し、簡易課税を選択する場合には前期末まで(前年まで)に税務署へ届出書の提出を行う必要があります。上記の業種別のみなし仕入率で計算した金額よりも、実際の「仕入・経費に係る消費税」の方が小さい場合には簡易課税の方が有利となり、実際の「仕入・経費に係る消費税」の方が大きい場合には本則課税の方が有利となります。

インボイス制度導入に伴う2割特例

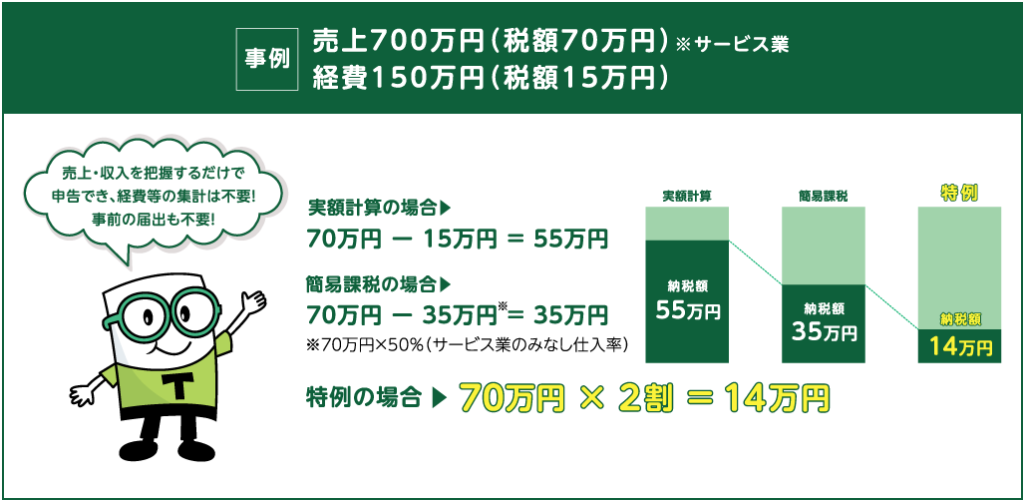

免税事業者がインボイス制度に登録をして課税事業者となる場合、「売上に係る消費税の2割」を納税額とする経過措置が設けられています。事前の届出書などは不要で、消費税の申告時に計算をして本則課税・簡易課税と2割特例の有利な計算方法を選択できます。こちらは経過措置であるため、2026年9月30日を含む事業年度まで適用が可能となります(個人の場合は2026年分までとなります)。あくまでインボイス制度に登録したことで課税事業者となった事業者が対象で、基準期間の課税売上高が1,000万円超の事業者などはこちらの特例は適用できません。

出所:財務省HP『インボイス制度、支援措置があるって本当!?』

最後に

消費税の納税義務の判定は、とても複雑な仕組みとなっています。また、有利な方法で計算を行わないと納税額が大きく変わってきてしまい、本来なら支払わずに済んだ余計な税金を支払うこととなってしまいます。定期的に自社(ご自身)の売上状況や事業活動を見直し、適切に対応することが重要となります。

- 当事務所の顧問先様については、消費税の納税義務や2割特例の適用など当事務所にて判定を行い、有利な方法で計算をしております。詳細な計算方法など知りたいという方はお気軽にご連絡下さい!

※記事の内容は、投稿時点での税法その他の法令に基づき記載しています。法令または公的機関や専門家に相談の上、ご自身の判断の基でご利用下さい。