【よくある間違い】「経費で落とす=タダ」ではない?

この記事を読むのに必要な時間は約2分です。

知っているようで知らない「経費」について解説

POINT

- 会社員と自営業者とで「経費」の意味合いが大きく異なる!

- 自営業者の場合には「経費=タダ」にはならないものの、税金を安く抑える効果がある!

- 経費には色々な項目があるので、実態に応じて判断!

会社員と自営業者との捉え方の違い

「経費で落とす」という言葉の正確な意味を理解している方は非常に少ないと思います。

なぜなら、会社員と自営業者(個人事業主・会社【事業主側】)とで捉え方が大きく異なるからです。

| 会社員 | 自営業者(個人事業主・会社【事業主側】) |

|---|---|

| 経費として支払った費用は、経費精算により全額が会社から返ってくるため、負担する金額は0円となる。 | 経費として支払った費用は、所得(売上-経費)を下げることになり、納める税金を安く抑えることができる。 |

会社員側から見ると、経費は会社負担となるため「経費=タダ」という感覚になりますが、これを自営業者でも同様の扱いになると勘違いしている方が結構います。

自営業者の場合には会社員のような経費精算はなく、税金を安くする効果があるのみで手元のキャッシュは減ります。

自営業者の「経費」はどれくらい税金が安くなる?

上記の通り、会社員の場合には経費精算を行うことで全額が会社から戻ってきますので、負担する金額は0円です。

では、自営業者(個人事業主)の場合には「経費」があることでどれくらい税金が安くなるのでしょうか。

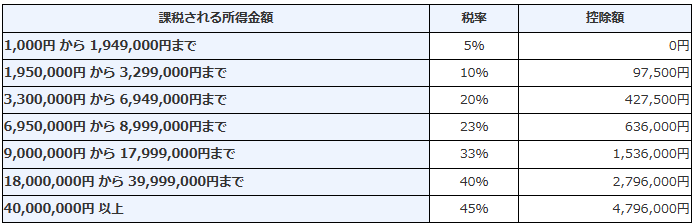

- 経費なし(売上500万円-経費0円=所得500万円)

・「所得500万円×20%-427,500円」となり、納める所得税は572,500円 - 経費あり(売上500万円-経費100万円=所得400万円)

・「所得400万円×20%-427,500円」となり、納める所得税は372,500円

出所:国税庁『所得税の税率』

経費がない場合とある場合とで、納める所得税の差は20万円となりました。

経費100万円があることでその税率分(20%)の所得税が安く抑えられていることがわかります。

分かりやすく言うと、上記の表での税率が20%の場合、1万円の飲食代を払うと2,000円(1万円×20%)の割引で実質8,000円で飲食をしたようなイメージとなります。

経費にはどんなものがある?

経費の具体例を以下に列挙しておりますが、いずれも事業との関連が必要となります。

〇:経費計上OK

△:事業とプライベート兼用であるため、一部経費計上OK

✕ :経費計上NG

| No. | 項目 | 判定 |

|---|---|---|

| 1 | 商品の仕入代 | 〇 |

| 2 | 飲み代、食事代 | △ |

| 3 | PC代、タブレット代(事業でのみ使用) | 〇 |

| 4 | 車に係る費用(減価償却費、ガソリン代、車両保険など) | △ |

| 5 | 自宅の家賃代 | △ |

| 6 | 書籍代 | 〇 |

| 7 | 携帯電話の利用料 | △ |

| 8 | スーツ代、美容代、洋服代など | ✕ |

- 上記のうち頻出項目については、別の記事で記載予定ですので、詳細はそちらをご覧下さい。

なお、個別の内容を踏まえて判断するような項目もございますので、ご不明な点についてはご相談下さい。

※記事の内容は、投稿時点での税法その他の法令に基づき記載しています。法令または公的機関や専門家に相談の上、ご自身の判断の基でご利用下さい。