【誤解されがち】所得税の超過累進課税とは?

この記事を読むのに必要な時間は約3分です。

2種類の累進課税について解説

POINT

- 累進課税には、単純累進課税(所得が一定額を超えると、所得全体に対して高い税率を適用)と超過累進課税(所得が一定額を超えると、超えた部分に対して高い税率を適用)がある!

- 日本は超過累進課税を採用!

- 所得が上がったからといって、所得の全額に対して税率がかかるわけではない!

単純累進課税と超過累進課税

今回は、よく誤解がある所得税の課税方法について解説していきたいと思います。日本の所得税は累進課税であり、所得が大きくなるにつれて適用される所得税率が高くなっていきます。累進課税という言葉自体は知っていても、正確な仕組みまで理解している方はほとんどいらっしゃらないかと思います。

累進課税には以下二つの考え方があり、日本では「超過累進課税」が採用されています。

・単純累進課税:課税所得(税率を乗じる基となる金額)が一定額を超えると、課税所得全体に対して高い税率を適用。

・超過累進課税:課税所得(税率を乗じる基となる金額)が一定額を超えると、超えた部分に対して高い税率を適用。

具体的なそれぞれの計算

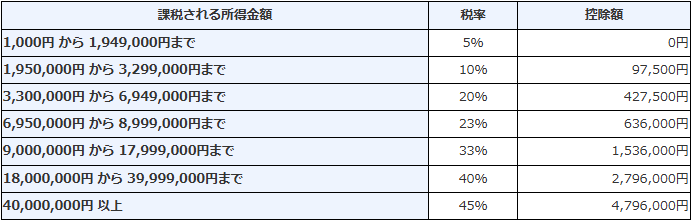

以下は所得税の税率表です。課税所得に応じて5%~45%が適用されます。

| 課税所得 | 所得税率 |

|---|---|

| 195万円以下 | 5% |

| 195万円超~330万円以下 | 10% |

| 330万円超~695万円以下 | 20% |

| 695万円超~900万円以下 | 23% |

| 900万円超~1,800万円以下 | 33% |

| 1,800万円超~4,000万円以下 | 40% |

| 4,000万円超 | 45% |

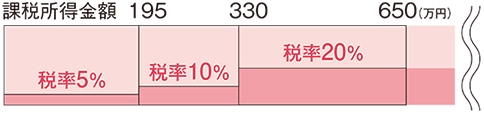

仮に課税所得が650万円である場合に、単純累進課税か超過累進課税かで所得税の計算はそれぞれ以下の通りとなります。

単純累進課税

650万円×20%=130万円(所得税額)

➣課税所得650万円全体に対して20%の税率がかかり、実効税率(実際に支払う税金の割合)は当然20%(130万円÷650万円)となります。

超過累進課税(日本はこちらを採用)

①課税所得195万円以下は5%:195万円×5%=9万7,500円

②課税所得195万円超~330万円以下は10%:135万円(330万円-195万円)×10%=13万5,000円

③課税所得330万円超~650万円以下は20%:320万円(650万円-330万円)×20%=64万円

①~③の合計=9万7,500円+13万5,000円+64万円=87万2,500円(所得税額)

➣課税所得に応じて段階的に適用される税率が上がり、実効税率(実際に支払う税金の割合)は、約13%(87万2,500円÷650万円)となります。単純累進課税のように課税所得全体に高い税率がかかるわけではないので、実効税率は20%より低くなります。

出所:国税庁『所得税のしくみ』

実務上は、上記の計算では計算量が多く煩雑なため、以下の「速算表」を用いて計算します。

出所:国税庁『所得税の税率』

課税所得650万円の場合には、650万円×20%-427,500円=87万2,500円となり、上記と同じ計算結果となります。

最後に

所得が増えるにつれて、税率が上がっていくという考え方は合っていますが、「課税所得全体に高い税率がかかる」と誤った認識をされている方が多くいます。繰り返しとなりますが、高い税率は課税所得で一定ラインを超えた部分だけです。前回の記事から所得税の計算について解説をしてきましたが、少しでも興味を持っていただき理解が深まれば幸いです。

- 所得税の計算の仕組みについて詳しく知りたい、ご不明な点がある方はお気軽にご相談下さい!

※記事の内容は、投稿時点での税法その他の法令に基づき記載しています。法令または公的機関や専門家に相談の上、ご自身の判断の基でご利用下さい。